- Bern, Politik - Pierre-Gabriel Bieri

Mindestbesteuerung von Grossunternehmen: die Gelegenheit beim Schopfe packen!

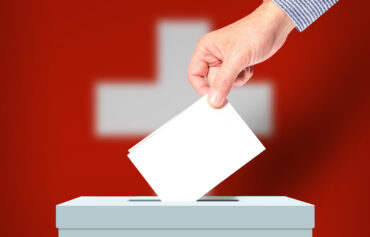

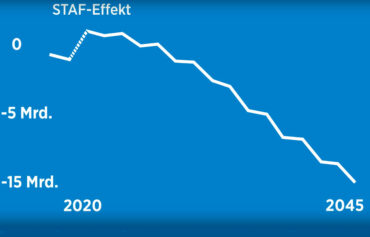

Mindestbesteuerung von Grossunternehmen: die Gelegenheit beim Schopfe packen! Die grossen, international tätigen Unternehmen sollen künftig einer Mindestbesteuerung von 15 Prozent unterliegen. Auf diesen weltweit neuen Ansatz haben sich rund 140 Staaten der OECD und der G20 geeinigt. Lehnen Volk und Stände am 18. Juni 2023 die Vorlage ab, dürfen andere Länder die „fehlende“ Besteuerung der einheimischen Unternehmen vornehmen. Dies wäre ein klassisches Eigentor.

Im Namen der Steuergerechtigkeit

Heute ist es möglich, dass multinational operierende Konzerne ihre Einkünfte durch legale Gewinnverschiebungen in Steueroasen tief oder gar nicht besteuern müssen. Vor allem Technologiekonzerne wie Google, Facebook oder Apple verlagern die Gewinne aus Patenten, Software- oder Lizenzeinnahmen in Niedrigsteuerländer. Mit dem OECD/G20-Ansatz soll der Steuervermeidung mit zwei Säulen Einhalt geboten werden.

Mit der Säule 1 sollen Marktstaaten einen höheren Anteil des Gewinns grosser Unternehmensgruppen besteuern dürfen. Diese Arbeiten sind aber noch nicht spruchreif. Weit fortgeschritten sind hingegen die Arbeiten an der Säule 2 für die Einführung einer Mindestbesteuerung grosser Unternehmensgruppen. Neu sollen die Gewinne von grossen, international tätigen Unternehmen in jedem Land mit mindestens 15 Prozent besteuert werden.

In der Schweiz werden diese 15 Prozent teilweise nicht erreicht. Die Unternehmenssteuer liegt bei durchschnittlich 13 Prozent. Im Vergleich dazu: In Deutschland liegt sie bei rund 30 Prozent, in Österreich bei 23 Prozent und in Italien bei 24 Prozent. Besonders betroffen von der OECD-Mindeststeuer sind Kantone mit tieferer Steuerbelastung, in denen viele grosse und profitable Unternehmen angesiedelt sind, die einen Umsatz von über 750 Millionen Euro im Jahr haben. Das sind laut dem Bundesrat in der Schweiz rund 2’000 Unternehmen. So gehört beispielsweise der Kanton Zug mit einem Steuersatz von rund 9 Prozent zu einem der attraktivsten Firmen-Standorte.

Wer nicht mitspielt, verliert

Um die OECD-Mindeststeuer einzuführen, muss die Verfassung angepasst werden. Der Bund soll mit einer „Ergänzungssteuer“ in die Steuerhoheit der Kantone eingreifen können. Darum hat das Volk das letzte Wort. Die OECD-Mindesteuer ist aber kein Standard, sondern ein gemeinsamer Ansatz. Das heisst, dass die Staaten weder politisch noch rechtlich verpflichtet sind, die Mindestbesteuerungsregeln zu übernehmen. Wird die OECD-Mindeststeuer aber an der Urne abgelehnt, dürfen andere Länder die Besteuerung vornehmen, indem sie die Differenz zu den 15 Prozent als Steuer abschöpfen. Damit würde Steuergeld im Umfang von bis zu 2 Milliarden CHF pro Jahr ins Ausland abfliessen – so die Schätzung des Bundesrates. Ein klassisches Eigentor, das niemand gerne kassiert.

Hinzu kommt das Risiko, dass in der Schweiz tätige Unternehmen ihren Sitz verlagern, wenn sie neben hohen Lohnkosten auch mit zusätzlichen Steuerverfahren im Ausland und mehr Rechtsunsicherheit konfrontiert werden.

„Die Anpassung an die neuen OECD/G20 Regeln bedeutet für die Schweiz eine Chance, die man angesichts eines ohnehin unvermeidlichen Zwangs ergreifen soll.“

Eine Bürde und auch eine Chance

Das Prinzip der Mindestbesteuerung führt global gesehen dazu, dass der Steuerwettbewerb unter den Nationonen geschwächt wird. Für die Schweiz als kleines Land mit einer dynamischen und weltoffenen Wirtschaft ist das ein Verlust an Wettbewerbsfähigkeit gegenüber Ländern mit hohen Steuern – ein Kollateralschaden. Es liegt aber auch eine Chance darin, wenn man zu seinem Glück gezwungen wird. Der Bundesrat schlägt die bestmögliche Lösung vor. Die Vorlage des Bundesrates greift nur geringfügig in das Schweizer Steuersystem ein und bewahrt sowohl den interkantonalen Steuerwettbewerb als auch den Spielraum der Kantone für steuerliche Anreize. Gleichzeitig wird die Steuerlast der vielen Schweizer KMU’s nicht erhöht inklusive erhebliche zusätzliche Steuereinnahmen, von denen ein guter Teil an die Kantone zurückfliesst.

Gleichzeitig muss uns ein immer härteres internationales Umfeld, dessen Rad sich noch schneller in Richtung neuer Regulierungen dreht, zu denken geben. Wir müssen unverzüglich alle notwendigen Reformen und Infrastrukturentwicklungen anpacken, welche die Attraktivität unseres Wirtschaftsstandorts stärken und auf neue Gesetze, die diesem Ziel im Weg stehen, verzichten. Das ist die Chance, die es zu nutzen gilt und ein JA am 18. Juni rechtfertigt.

Weiterführende Informationen zur Mindestbesteuerung von Grossunternehmen:

Bundesrat BR: OECD/G20-Mindestbesteuerung

Eidgenössisches Finanzdepartement EFD: Umsetzung der OECD-Mindeststeuer in der Schweiz

Themenverwandte Artikel

Markus Hugentobler, 22.05.2022: Besteuerung multinationaler Unternehmensgruppen: Sachzwänge und Paradigmenwechsel

Pierre-Gabriel Bieri, 09.06.2021: Begehrlichkeiten rund um internationale Steuern